证券之星消息 上交所公开资料显示,12月6日,黑龙江天有为电子股份有限公司(简称“天有为”)上会通过,公司符合发行条件、上市条件和信息披露要求。公司拟登陆沪市主板,保荐机构为中信建投证券。

上市委会议现场问询的主要问题有两点:

1.请发行人代表结合与国内可比公司的收入、销量、净利润、市占率、产品核心技术以及终端客户和应用技术路线对比情况等,说明公司所处行业地位情况、是否具有行业代表性。

2.请发行人代表说明职工社会保险费和住房公积金缴纳比例与同行业可比公司相比偏低的原因,缴纳情况是否符合相关法律法规的规定,会计处理是否符合企业会计准则规定,相关内部控制制度和执行情况。

从主营业务来看:

天有为主要从事汽车仪表的研发设计、生产、销售和服务,并逐步向智能座舱领域拓展。公司主要产品包括电子式组合仪表、全液晶组合仪表、双联屏仪表及其他汽车电子产品与服务。

目前,公司积累了多家国内外知名汽车整车厂商及汽车零部件供应商客户,主要包括现代汽车集团、比亚迪、长安汽车、一汽奔腾、奇瑞集团、上汽通用五菱、HyolimXE、长信科技、吉利集团、北京现代、悦达起亚、福田汽车、江淮汽车、神龙汽车、凯翼汽车等。

从业绩来看:

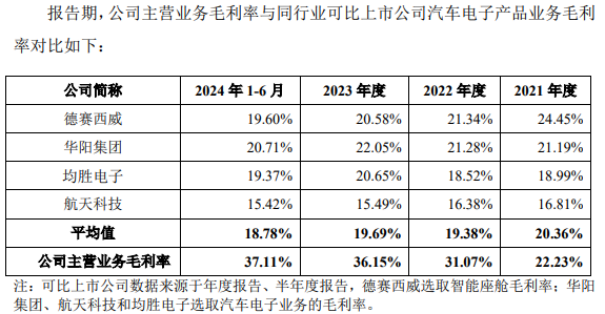

2021年至2024年上半年,天有为的营业收入分别为11.68亿元、19.72亿元、34.37亿元和20.39亿元,净利润分别为1.16亿元、3.97亿元、8.43亿元和5.5亿元,主营业务毛利率分别为22.23%、31.07%、36.15%和37.11%,可以看出,公司盈利能力在持续增强。

值得注意的是,公司主营业务毛利率水平大幅超出行业平均水平,同期,同行业可比上市公司汽车电子产品业务毛利率均值分别为20.36%、19.38%、19.69%和18.78%。相关合理性也受到上交所关注。

资料来源:天有为招股说明书(上会稿)

对此,天有为在问询回复中表示,公司成本优势和技术优势是影响公司毛利率高于同行业可比公司的关键因素,技术优势对公司毛利率的影响逐步加强,成本优势对公司毛利率的影响逐步减弱。2022年和2023年公司外销收入占比提升和产品结构优化对毛利率具有较为明显作用。上述因素共同作用,使得公司的毛利率高于同行业可比公司平均水平,具有合理性。

从募集资金用途来看:

天有为此次拟发行4000万股,募集资金约30.04亿元,分别用于汽车电子智能工厂建设项目(10.16亿元)、智能座舱生产基地建设项目(6.32亿元)、汽车电子研发中心建设项目(3.56亿元)、信息化系统建设项目(1.01亿元)、补充流动资金(9亿元)。

风险提示方面,天有为在招股书中指出:

第一,客户集中度较高及单一客户重大依赖的风险。报告期内,公司向前五大客户销售金额占营业收入的比例分别为72.87%、84.42%、82.81%和85.29%,向现代汽车集团的销售金额占营业收入的比例分别为23.21%、53.03%、52.79%和59.93%,公司客户集中度相对较高,特别是2022年度、2023年度和2024年1-6月向现代汽车集团的销售占比较高,公司对现代汽车集团存在重大依赖。

第二,经营业绩增长持续性的风险。报告期内,公司的营业收入分别为11.68亿元、19.72亿元、34.37亿元和20.39亿元,净利润分别为1.16亿元、3.97亿元、8.43亿元和5.5亿元。报告期内,受益于产品和客户结构优化、境外客户销售增长等因素,公司营业收入和净利润呈明显增长的趋势。若未来出现公司新增客户和车型开拓不及预期、新增配套车型和现有配套车型生命周期衔接不佳等因素,将会对公司产品的销量、毛利率产生不利影响,导致公司出现经营业绩增速放缓或下滑的风险。

第三,原材料价格波动风险。公司生产过程中所需原材料主要为电子件类、液晶屏类、光学材料类、PCB类、塑料件类、五金件类等,报告期内,直接材料占主营业务成本的比例分别为77.41%、80.44%、78.51%和76.94%,比例较高,原材料成本价格的波动对公司盈利能力有一定影响。

第四,复合屏产品的技术迭代风险。报告期内随着全液晶组合仪表、双联屏仪表收入金额及占比增加,公司应用复合屏技术的仪表收入随之增长,分别为 6.38亿元、13.44亿元、24.39亿元和15.14亿元,占公司营业收入的比重分别为54.61%、68.15%、70.95%和74.23%,占比较高。未来,复合屏技术可能面临未及时迭代风险,对公司的经营业绩和行业地位造成不利影响。

此外,公司还提示了汽车行业波动的风险、业务高度依赖于汽车行业的风险、毛利率下降的风险、应收账款坏账风险、社会保险和住房公积金补缴风险、存货跌价风险等多项风险因素。